スタッフブログ:タグ: 確定申告

住宅ローン控除について

2018年02月18日

金子です。

今日は住宅ローン控除について。

住宅ローン控除は最初の1回だけ確定申告が必要になります。

ちなみに私は実際にギリギリまで税務署には行きませんでした。

家を買って住宅ローン控除を受ける場合、また一定要件に合うリフォームをして所得税の控除を受ける場合(リフォーム減税)は、購入・入居した年の翌年1月以降に「確定申告」をする必要があります。

今回は、確定申告をどうやってやればいいのかの手順をご紹介します。

◆確定申告の時期

住宅ローン控除などを受けるための「確定申告(還付申告)」は、会社員の場合、購入・入居した年の「翌年1月から3月15日まで」に行います。(自営業者など毎年確定申告を行っている方は、2月16日~3月15日の一般の申告と合わせて行う)。確定申告によって還付されるお金は、約1カ月後に指定口座に振り込まれます。早くやればやるほど、早く税金の還付を受けることが出来ます。

STEP1.必要な書類をそろえる

確定申告に必要な書類(例)は以下のとおり。契約書のコピー、住民票、源泉徴収票など必要な書類は、購入した年のうちにそろえておくと、確定申告書の作成がスムーズにできます。※なお、土地を買って家を建てる場合のタイミングによっては、別途書類が必要なケースもある。

- 確定申告書(A書式)

国税庁のサイトからプリントアウトするか、最寄りの税務署に行って入手する。

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h29/01.pdf

2.(特定増改築等)住宅借入金等特別控除額の計算明細書

国税庁のサイトからプリントアウトするか、最寄りの税務署に行って入手する。

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h29/05.pdf

- 源泉徴収票(会社員などの場合)

会社員など給与所得者は、勤務先から「家を買った年」の源泉徴収票を入手する。 - 住民票の写し

住宅ローン控除を受ける人の「購入した住居の住所地の住民票」の写し。市町村の役所で入手する。夫婦で住宅ローン控除を受ける場合は、夫婦それぞれ必要。 - 住宅ローンの「年末残高証明書」

住宅ローンを借り入れた金融機関から送付される。2種類以上のローンを借りるときはすべて必要。 - 建物・土地の不動産売買契約書・工事請負契約書のコピー

土地を買って家を新築する場合は、「土地の売買契約書」と「建物の工事請負契約書」のコピーが必要。 - 建物・土地の登記事項証明書

購入した住宅の住所地を管轄する「法務局」で入手する。 - そのほかの書類が必要なケース

認定長期優良住宅、認定低炭素住宅、一定の耐震基準を満たす中古住宅は、それぞれを証明する書類のコピーが必要。

STEP2.確定申告書に記入し、提出する

STEP1で用意した3.~8.の書類を見ながら、まず2.の「(特定増改築等)住宅借入金等特別控除額の計算明細書」を作成します。

必要事項を記入しながら、住宅ローン控除額の計算ができる。2.が完成したら、1.の「確定申告書(A様式)」に記入(確定申告書はパソコンでも作成できます)。確定申告書が完成したら、必要書類を添付して住所地を管轄する税務署に提出する(郵送もできます)。地域ごとに管轄の税務署が決まっているので注意が必要です。

https://www.nta.go.jp/soshiki/kokuzeikyoku/chizu/chizu.htm

2年目以降の手続きは、「年末調整」で

▼【会社員などの給与所得者】は、

購入の翌年に確定申告して住宅ローン控除の適用を受けると、2年目以降については「年末調整」で手続きできます。年末調整では主に以下の書類が必要。

1.給与所得者の(特定増改築等)住宅借入金等特別控除申告書等

住宅ローン控除の確定申告をすると(※)、税務署から、2年目~10年目の控除の手続き用に9枚まとめて送られてくるので、なくさないように注意が必要です!

2.住宅ローンの「年末残高証明書」

金融機関から毎年送付される。2種類以上のローンを借りている場合は、その全ての証明書が必要

▼【自営業者などの場合】は、

先に紹介した「確定申告の手順」と同じ書類への記入をして、「住宅ローンの年末残高証明書」を添付し、期日中に税務署に提出になります。

3月15日に近づけば近づくほど、税務署は混雑します。

早い今の時期から確定申告を終わらせておきましょう。

気になる点、わからない点があれば金子まで。

「住宅ローン控除」を受けるために、確定申告をお忘れなく!

2018年01月25日

家を購入し住宅ローンの控除、あるいは要件に合うリフォームによる税金の控除を受けるには、購入・工事の年の翌年1月以降に「確定申告」をしなければなりません。

今回は、その手続きについてです。

・時期

「確定申告(還付申告)」は、会社員の場合「翌年1月から3月15日まで」に行います。(自営業など毎年確定申告を行う方は、2月16日~3月15日の一般の申告と合わせて行います)。これよる還付金は、約1カ月後に指定口座に振込まれます。早いほど、還付も早いのです。

・必要な書類

契約書のコピー、住民票、源泉徴収票などは購入時に用意しておくと、確定申告書の作成がラクです。※土地を購入し建築するケース、別途書類が必要なことも。

1. 確定申告書(A書式)

国税庁のサイトからプリントアウトするか、お近くの税務署でも入手できます。

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h29/01.pdf

2.(特定増改築等)住宅借入金等特別控除額の計算明細書

国税庁のサイトからプリントアウトするか、お近くの税務署でも入手できます。

http://www.nta.go.jp/tetsuzuki/shinkoku/shotoku/yoshiki01/shinkokusho/pdf/h29/05.pdf

3. 源泉徴収票(会社員の方など)

会社員など給与所得者は、勤務先で「家を買った年」の源泉徴収票を発行してもらいます。

4. 住民票の写し

住宅ローン控除を受ける人の「購入した住居の住所地の住民票」の写し。市町村の役所などで入手できます。夫婦共有名義でで住宅ローン控除を受ける場合、夫婦両方とも用意します。

5. 住宅ローンの「年末残高証明書」

住宅ローンを借り入れた金融機関から送付されてきます。2種類以上のローンを借りているときは全ての分が必要です。

6. 不動産売買契約書(土地と建物)・工事請負契約書のコピー

(土地を買って家を建築する場合には、「土地の売買契約書」及び「建物の工事請負契約書」のコピー)

7. 建物・土地の登記事項証明書

購入した住宅の住所地を管轄している「法務局」で発行しています。

8. その他必要なケース

認定長期優良住宅、認定低炭素住宅、一定の耐震基準を満たす中古住宅は、それぞれを証明する書類のコピーを用意しておきます。

・確定申告書に記入して、提出する

用意した書類を参照し「(特定増改築等)住宅借入金等特別控除額の計算明細書」を作成します。

必要事項を記入すると、住宅ローン控除額が算出できます。次に「確定申告書(A様式)」に記入、またはパソコンに入力します。そして必要書類を添えて税務署に提出します(郵送可能)。税務署は地域で管轄が決まっているので注意してください。

https://www.nta.go.jp/soshiki/kokuzeikyoku/chizu/chizu.htm

・2年目以降は「年末調整」の手続き

【会社員などの給与所得者】は、2年目以降は「年末調整」での手続きになります。

必要書類

1.給与所得者の(特定増改築等)住宅借入金等特別控除申告書等

住宅ローン控除の確定申告した方に、税務署から、2年目~10年目の控除の手続きのために9枚が一度に送付されます。長く必要になりますので、しっかり保管するようにしてください。

2.住宅ローンの「年末残高証明書」

住宅ローンを借り入れた金融機関から送付されてきます。2種類以上のローンを借りているときは全ての分が必要です。

耐震基準がいくつもある!~耐震等級~

2017年11月04日

皆さんこんにちは、橋本です♪

先日に引き続き、耐震基準に関するややこしい話です。

今回は耐震等級です。

2000年にスタートした制度なので、そろそろ性能評価を受けた物件が中古で流通され始める頃だと言えます。

結論としては耐震等級を謳う物件があったら、まずは評価書の有無を確認しましょう、ということになります。

まずは耐震等級という制度についてご説明します。

住宅性能表示制度とは、2000年4月に施行された「住宅の品質確保の促進等に関する法律(品確法)」に基づく制度のことです。

耐震等級は住宅性能表示制度で示される指針の一つです、つまり、先日ご説明した建築基準法の耐震基準や耐震診断の基準とは別の耐震基準ということになります。

耐震等級1は建築基準法の耐震基準と同等と言われますが、設計だけでなく施工・完了検査を踏まえて評価されるのが大きな特徴です。

(新築時には行政による完了検査がありますが、住宅性能表示制度では専門の評価機関による現場検査があります)

耐震等級2は建築基準法のおよそ1.25倍、耐震等級3はおよそ1.5倍の強さと言われます。

耐震等級1の物件でも、性能評価を受けていない物件に比べれば安心ですし、耐震等級3の物件は一般的な家屋よりも地震に強いと判断できます。

それでは新築時に住宅性能表示制度を利用していない物件で、耐震等級を取得したい場合はどうすればよいのでしょうか。

既存住宅でも手続きを踏まえれば住宅性能評価を受けることは理論上可能です。

しかし、住宅性能表示制度は、見えないところは評価できないという仕組みになっているので、既存住宅という時点で耐震等級1も難しいと言われてきた制度になります。

(余談ですが、品確法の教訓を受けて、先日ご説明した「木造住宅の耐震診断と補強方法」の基準が新たに設けられることになったという経緯があります)

昨年4月に住宅性能表示制度が改正され、既存住宅版の耐震等級というものが定められました。

既存住宅版耐震等級は、先日ご説明した「木造住宅の耐震診断と補強方法」の基準(診断結果1.0以上)で等級3となる制度です。

従来の耐震等級3と既存住宅版耐震等級3は同等なのでしょうか?

いろんな基準が出てきたので整理してみましょう。

耐震等級1は建築基準法と同等とされます。

耐震等級2は建築基準法のおよそ1.25倍とされます。

耐震等級3は建築基準法のおよそ1.5倍とされます。

「木造住宅の耐震診断と補強方法」の基準は建築基準法と同等とされます。

既存住宅版耐震等級3は「木造住宅の耐震診断と補強方法」の基準と同等とされます。

以上の事から従来の耐震等級3と既存住宅版耐震等級3は同等でないことは明らかですね。

住宅性能表示制度は長期優良住宅制度でも利用された、建築基準法を超える性能を指し示す制度なので、既存住宅版耐震等級が今後どのように運用されるのか楽しみですね。

さて実際の取引で困るのが、広告の謳い文句だけでは新築時に性能評価を受けた物件かどうかがわかりにくい点です。

当然ながら耐震等級を取得している物件は評価書が発行されているはずなのですが、

新築時の売り文句で耐震等級3をクリア!とか、耐震等級3相当とか、実際には等級を取得していないのに、あたかも評価済みであるかのような売り方をしている物件が多く見られました。

当時その売り文句を信じて家を買った人が、売却にあたって耐震等級3の物件であることを伝え、評価書の存在を確かめもしないで不動産会社が「新築時に耐震等級3をクリア」と再び微妙な表現で買主に説明してしまう…。

冗談のような出来事ですが、これは実際に問い合わせいただいた内容です。

評価書の存在を確認するようにアドバイスさせていただいたところ、評価書はなく「新築時に耐震等級3をクリア」と謳っている割に新築時の図書もあまり残っていないお粗末な状況でした。

この耐震等級3“相当”は割とよく目にする表現です。

住宅性能表示制度を利用したかどうかではなく、設計の基準として建築基準法の1.5倍と言われる耐震等級3レベルの基準はクリアしていますよ、という意味で利用されます。

リフォームの現場では耐震改修の効果をわかりやすく表現することが難しいので(実際の工事の効果を実感するには大地震を待つしかないです)

判断のものさしとして耐震等級という明確な基準が用いられるのです。

前述の通り、これまでは既存住宅で耐震等級を取得することが現実的ではなかったため、基準だけを利用するという歪な運用がされていました。

耐震等級3“相当”の耐震改修を行った人が、耐震等級3であると勘違いして売りに出してしまう…。十分に考えられ得る事態です。

戸建て住宅の耐震診断や耐震改修がリフォームメニューとして取り扱われるようになってだいぶ経ちますので、今後は「耐震」を売り文句にする物件が増えてくると思います。

冒頭の結論に戻りますが、「耐震」を判断するには根拠となる書類の確認が必要になります。

第三者が判断できる根拠が残されていなかったら、その「耐震」はなかったことと判断せざるを得ないのです。

先日から耐震の基準について長々と説明したのには理由があります。

耐震の基準は一つではありません。

問題なのが、国が進める各種住宅取得支援制度によって、用いられる耐震の基準が異なるという点です。

住宅ローン減税と既存住宅売買瑕疵保険では耐震の基準が同一ではありません。

耐震基準の内容もそうなのですが、各種制度の手続きにも精通した人でないと運用を誤ってしまう恐れがあります。

住宅の性能についてほとんど知識がない不動産会社が多いですし、耐震基準について詳しい建築士でも国の制度には疎いということが多いです。

中古住宅を安心して取引するためには、各種住宅取得支援制度に詳しい仲介会社選びが重要で、購入判断材料として建築士による耐震性の確認が必要だと言えます。

確定申告に向けて、毎年この時期は耐震に関するお問い合わせや相談が増えます。

手遅れになることが多いので、購入したい物件が決まったら、耐震について確認することをお勧めいたします。

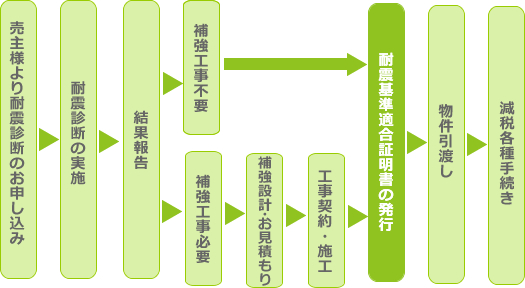

耐震基準適合証明書は売主と買主のどちらが申請するものなのか?

2017年10月26日

こんにちは、大内です。

今回のテーマは、

耐震基準適合証明書は売主と買主のどちらが申請するものなのか?

です。

最近建て続けに同じ内容の質問が来たので記事にしてみました。

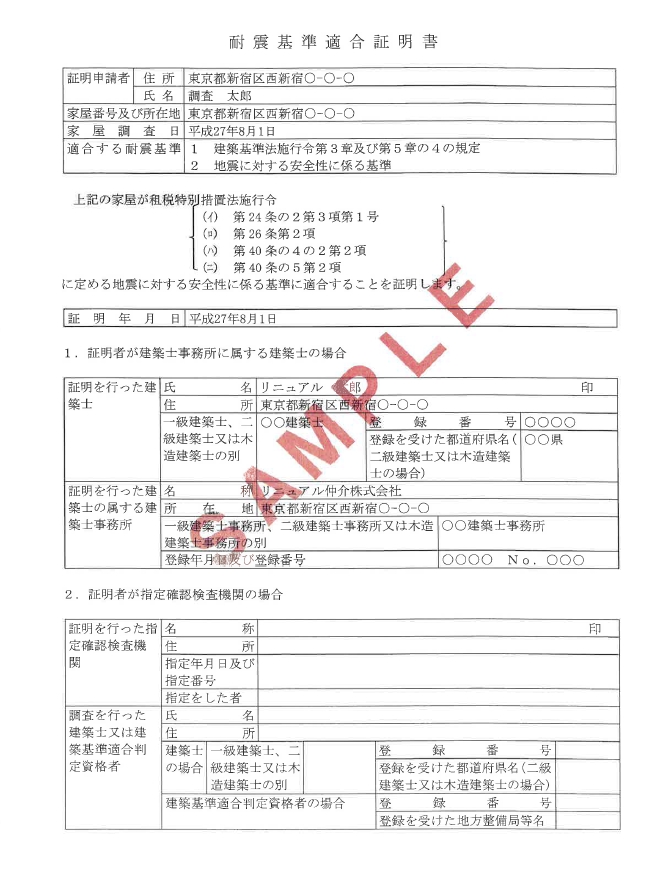

中古住宅の住宅ローン減税で必要となる耐震基準適合証明書ですが、売主と買主のどちらが申請者なのか?という質問です。

発行依頼は誰でも構わないのですが、耐震基準適合証明書に記載する申請者欄は、耐震基準適合証明書が必要なタイミングによって売主が記載されるか、買主が記載されるか変わります。

国土交通省ホームページ

http://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html

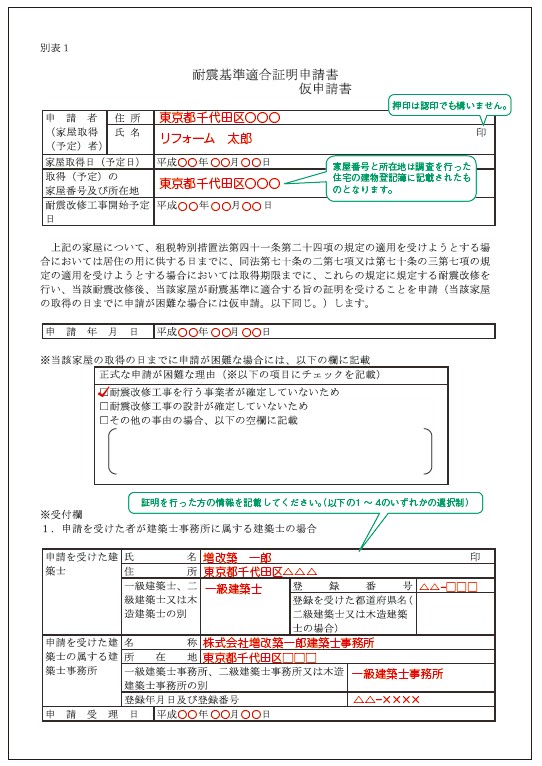

実際に耐震基準適合証明書を見てみましょう。

記入例を見ると「売主」と記載されています。

所有権移転までに耐震基準適合証明書を発行する場合の耐震基準適合証明書の申請者は売主になると理解できます。

一方、同じページに「中古住宅取得後に耐震改修工事を行う場合について」というリンクがあるので見てみると、耐震基準適合証明書仮申請書の記入例があります。

中身を見てみると、「売主」という表記はありません。

状況を少し整理してみます。

まず、住宅ローン減税には築後年数要件が定められています。

非耐火住宅(木造住宅等)は20年以内、耐火住宅(マンションなど)は25年以内と定められています。

税制改正で耐震基準適合証明書があれば築後年数要件を緩和するという特例が定められました。

耐震性が確認された住宅を取得したので、築何年でも住宅ローン減税を適用しましょう、という理解です。

この制度には問題がありました。

昭和56年6月以降の所謂「新耐震」と呼ばれる時期の住宅でも、耐震診断を実施すると現行基準を満たさず、耐震改修が必要であると判定される確率が高いからです。

耐震診断は非破壊検査なので、所有権移転までに耐震診断を実施することは、売主にとってそれほど負担ではないのですが、工事となると話は別です。

所有権移転前に買主が希望するリフォームを実施することは、様々なトラブルの原因となるのであまり一般的ではありません。

※外からの工事であればまだ良いのですが、耐震改修は室内の工事となりますので現実的ではありません。

上記のような実情を踏まえて、所有権移転後に耐震改修工事を実施して耐震基準適合証明書を取得する場合であれば、住宅ローン減税を適用させましょう、という特例が設けられました。

国交省資料 http://www.mlit.go.jp/common/001034591.pdf

耐震基準適合証明書は耐震診断の結果、基準を満たすことを証明する書類なので、所有権移転前の取得の場合、所有者は売主となるので、申請者が売主となり、所有権移転後の場合は所有者が買主のため、申請者が買主となる訳です。

※税制改正には間に「既存住宅売買瑕疵保険に加入する」という特例が設けられているのですが、今回はテーマが異なるので割愛します。

書類の記載ルールについては概ねこの理解で問題ないと思います。

ただ、誰が頼むべきなのか?については、書類上の記載とは別の問題なので誤解が生じやすいと思います。

耐震基準適合証明書は誰が依頼するべきなのか?もう少し具体的に言うと耐震基準適合証明書にかかる諸費用を誰が負担するべきなのか?については、誰でも良いが適切な回答だと思います。

発生するメリットを考えると買主が費用負担すべきと思われますが、耐震性が確保された住宅であることが不動産取引の条件の場合は、その証明の手段として売主が負担するべき状況も考えられます。

極論ですが、取引を円滑に進めるために仲介会社が負担するという考え方も間違いではありません。(実際フラット35適合証明は仲介会社が申請者になることができます)

大切なのは、何の目的で利用する書類で、誰が費用負担するのか、万が一発行されなかった場合はどうするのかなどを売主・買主で明確にすることだと思います。

耐震基準適合証明書発行の実務について説明します。

(耐震基準適合証明書は建築士事務所に所属する建築士以外でも発行する方法がありますが、ここでは建築士が発行する前提で説明します。)

まず、耐震基準適合証明書は建築士が申請者に対して発行する書類です。従って申請者欄はありますが申請者欄には捺印欄がありません。捺印欄は建築士情報を記載する場所にあります。

それでは発行する建築士の立場で考えてみます。

耐震基準適合証明書は建築士が発行する書類なので、依頼文書ではありません。

耐震基準適合証明書発行業務を請け負う上で、誰でも良いのですが、依頼者から文書で依頼を受ける必要があります。

(口頭で済ませる方もいますが、トラブルを避けるには文書化した方が良いです)

流れは概ね以下になります。

1)依頼者から文書で依頼を受ける(費用や諸問題について合意する)

2)耐震診断を実施する

3)基準を満たすと判定された場合、建築士が耐震基準適合証明書を申請者(現所有者)へ発行する。

次に改修工事が必要な場合です。

耐震基準適合証明書の発行が所有権移転後になる場合は、耐震基準適合証明書仮申請書という書類が必要になります。

この耐震基準適合証明書仮申請書は住宅取得予定者が建築士に対して発行する書類で、建築士はその書類に受領したという意図で捺印します。

流れは概ね以下になります。

1)依頼者が建築士に対して書面で業務を依頼します。(費用や諸問題について合意する)

2)住宅取得予定者が建築士に対して耐震基準適合証明書仮申請書を発行します。

3)建築士は耐震基準適合証明書仮申請書へ捺印し住宅取得予定者へ耐震基準適合証明書仮申請書を戻します。

4)任意のタイミングで耐震診断を実施します。(耐震診断は仮申請の前でも後でも問題ありません)

5)所有権移転後に耐震改修工事を実施します。

※住宅ローン減税には築後年数要件の他に、所有後半年以内に居住するという要件があるため、半年以内に工事を終え証明書を取得し住民票を移す必要があります。

6)建築士が耐震基準適合証明書を発行します。

※余談ですが、所有権移転後の耐震基準適合証明書発行が別の建築士になった場合、所有権移転前に作成した仮申請書は無効となり、この場合買主は住宅ローン減税が使えなくなる可能性が高いと思います。

まとめると、耐震基準適合証明書・仮申請書だけで済ませるのではなく、建築士に耐震診断などを含む耐震基準適合証明書発行に至るまでの業務を発注する書類が必要になります。

単に書類作成だけでなく、証明書発行までの条件を関係者が合意して業務を進めることがトラブル回避の第一歩です。

例えば、当初A建築士に耐震基準適合証明書を発行してもらおうと依頼したが、コストの面からA建築士が指定する事業者ではないリフォーム会社に改修工事を依頼することになったとします。

このリフォーム会社にはB建築士が所属していて、B建築士でも耐震基準適合証明書を発行することができますが、仮申請と耐震基準適合証明書の建築士が異なることからルールに適していないと判断させる可能性が高い、ということです。

※仮申請書を読むと、その建築士が証明書を発行する前提としか読み取れませんね。

耐震改修工事費用は耐震診断をしてみないとわからないので、複数の事業者で相見積りをしたい場合は、複数の事業者に耐震診断を依頼する必要があります。(別の病院のカルテで手術する医者がいないのと同じ考え方です)

中古住宅取得時のリフォームと通常のリフォームを一緒にしてはいけません。耐震改修が必要な物件を購入する時は、なるべく不動産売買契約までに耐震診断を実施して正確な改修費用を把握しておいた方が良いです。

所有権移転後の流れは比較的新しい特例なので、制度をよく理解していない不動産仲介会社が多いです。

よくあるトラブル事例をご紹介します。

1 既に所有権移転してしまったが、今から工事を行えば間に合いますか?

所有権移転前に仮申請を行っていないのでNGです。

所有権移転後の場合、「所有権移転後居住開始までに耐震改修工事を実施して耐震基準適合証明書を取得する」というのが要件なので、既に住民票を移していた場合は2重の意味でNGです。

住宅ローン減税の手続きは所有権移転までに実施しなければならないことがあります。

2 マンションだが所有権移転後の手続きで良いか?

所有権移転間際もしくは所有権移転後に問い合わせがあるパターンが多いです。

結論はNGです。

所有権移転後の場合は、耐震改修工事を行うことが要件です。マンションは戸単位で耐震改修工事が実施できないので、制度対象外となります。

3 リフォームは別の業者で考えているが、耐震基準適合証明書だけ依頼できるか?(戸建ての場合)

難しい質問ですがほぼNGです。(少なくとも弊社ではお断りしています)

耐震診断だけで基準を満たしている可能性が低く、また、リフォームの内容によっては構造部分に影響を及ぼすことも懸念されるため、普通の建築士であれば引き受けないと思います。

それだけ耐震基準適合証明書に印鑑を押すというのは重たい業務なのです。

既にリフォーム会社が決まっている場合は、そのリフォーム会社に耐震基準適合証明書を依頼するのが筋です。

また、中古住宅を購入する際のリフォームは耐震基準適合証明書が発行できる、建築士が在籍している会社を選ばないと、住宅ローン減税だけでなく、各種住宅取得支援制度が利用できなくなってしまいます。

4 リフォームは別の業者で考えているが、耐震改修工事だけ分離発注できないか?(戸建ての場合)

こちらも難しい質問ですがほぼNGです。(少なくとも弊社ではお断りしています)

施工責任の区分が曖昧になるため、1回の工事で複数の事業者が元請となる契約は推奨できません。

3と同じで、リフォームを頼みたい事業者が耐震基準適合証明書を手配するべきで、耐震基準適合証明書すら手配できないリフォーム会社を選ぶべきではありません。

5 所有権移転後に耐震診断を実施したら基準に適合していて耐震改修が不要と判断された。制度の対象となりますか?(戸建て)

所有権移転後は耐震改修工事を実施することが前提です。そもそも基準を満たす(工事が不要)のであれば、所有権移転前に手続きが可能だからです。

築20年といっても、新しいものは阪神淡路大震災後の物件も出てきます。また、2×4工法の場合はきちんと施工されたものであれば基準を満たす可能性が高いです。

住宅ローン減税を利用したい場合は、少なくとも耐震診断くらいは早めに実施しておいた方が良いと思います。

6 何とかなりませんか?

なりません(笑)。変なゴネ方をする不動産仲介会社がたまにいますが、日付を遡って書類を作成する行為は違法です。

最後に耐震基準適合証明書を含めた中古住宅の取引の流れをご説明します。

■戸建て(在来工法・2×4工法)

1)事前に(できれば初訪時に)不動産仲介会社へ「建築士によるインスペクションを実施すること」「住宅ローン減税が利用したいこと」を伝え、制度について納得のいく説明をしてもらえる仲介会社を選ぶ。

住宅ローン減税が上手くいかない理由の一つに仲介会社が無知だったということが挙げられます。所有権移転前にやらなければならないことがあります。不動産の売買とは関係ないからといって何もしてもらえない仲介会社を選ぶ理由はありません。

※中古住宅はほとんどの場合、どの仲介会社を通じても購入することができます。

2)購入したい物件が決まったらインスペクションを実施する

費用や諸条件を含めて書面で建築士事務所へ依頼します。調査費用は調査までに支払う条件になっていることが多いです。

他に購入希望者が競合している場合など不動産売買契約を先行しなければならない場合があります。この場合は仲介会社とよく相談した上で契約を優先するか、リスクを取るかを選択してください。

3)インスペクションの結果を受けて改修工事費用の見積りを確認します。

住宅設備の交換など他にリフォームしたい箇所がある場合はリフォーム全体の概算見積りを確認します。(この時点で詳細な見積りを取るのはスケジュールの関係から現実的ではありません)

4)リフォーム会社を決定します。

リフォーム工事請負契約を締結するのではありません。あくまで以後の対応を依頼するリフォーム会社を決定するだけです。

この後でも請負契約を締結するまではリフォーム会社を変更することができますが、不動産取引のスケジュールから現実的ではないことが多いです。

5)不動産売買契約を締結します。

所有権移転までに実施しなければならない後工程のスケジュールを確認しておかないと所有権移転日を決定することができません。

通常の取引では契約日から1か月後くらいで調整するのですが、一度決まった所有権移転日を後からひっくり返すことは困難なので、予め確認しておきます。

(瑕疵保険を利用する場合など1か月では足りない場合があります)

また、不動産売買契約直後に住宅ローンの審査を行うことが通常なので、リフォーム費用を住宅ローンとあわせて借りたい場合は不動産売買契約までにリフォーム概算見積りを作成してもらっておく必要があります。

6)融資内定後、所有権移転までに必要な手続きを行います。

所有権移転後のリフォーム工事の場合は、この時点で仮申請を行っておきます。厳密に言うと撤回する手続きがややこしくなるので、リフォーム関連の書類は融資内定後の方が良いと思います。

不動産仲介会社が所有権移転前に住民票を移しておくように指示をする場合がありますが、この時点で住民票を移してしまうと住宅ローン減税が利用できなくなりますので注意が必要です。

7)所有権移転

8)リフォーム工事(耐震改修含む)

9)耐震基準適合証明書発行

10)確定申告を行う

■マンション・木造以外の戸建て ※弊社ではサービス対象外となります

※マンション・木造以外の戸建ては原則として「新耐震」であることが前提です。

稀に旧耐震の物件を取り扱う建築士事務所もありますが、イレギュラーだと思っていた方が現実的です。

1)事前に(できれば初訪時に)不動産仲介会社へ「建築士によるインスペクションを実施すること」「住宅ローン減税が利用したいこと」を伝え、制度について納得のいく説明をしてもらえる仲介会社を選ぶ。

手続きが戸建てと異なるので、仲介会社が理解していないと失敗してしまう恐れがあります。

2)購入したい物件が決まったら、住宅ローン減税を適用するための方法を決める

選択肢は1:マンションの耐震基準適合証明書を発行できる建築士事務所を探す、2:マンションの既存住宅売買瑕疵保険に加入する の2択です。

※売主が宅建業者の場合は瑕疵保険に加入してもらえるように交渉し、加入してもらえない場合は耐震基準適合証明書の発行を検討します。

※売主が個人の場合はどちらの方法でも良いのですが、保証を考えると瑕疵保険の加入をお勧めします。

3)後工程のスケジュールを確認する

耐震基準適合証明書はそれほど時間がかかりませんが、既存住宅売買瑕疵保険は場合によっては証明書取得まで1か月では足りない可能性があります。

不動産売買契約前にスケジュールを確認しておいて、余裕を持ったスケジュールで所有権移転日を決定します。

※可能であればこの時点でインスペクションを実施して、証明書発行可否もしくは瑕疵保険の検査基準を満たすかどうかの確認を行っておくことをお勧めします。

4)不動産売買契約を締結します

不動産売買契約の締結の条件として、売主に耐震基準適合証明書の申請者になることもしくは既存住宅売買瑕疵保険の手続きで売主が記載するべき書類の作成に協力してもらうことに合意してもらいます。

5)速やかに所有権移転までに実施するべきことを実行します

住宅ローンの内定前に動くと無駄が発生してしまうリスクはありますが、所有権移転日までのスケジュールが厳しい場合が多いので、不動産売買契約後、住宅ローン審査の手続きと同時に必要な後工程を実行します。

6)証明書が必要な期日を司法書士に確認する

登録免許税の減額時に使用するタイミングが証明書が必要な最も早いタイミングです。いつまでに提出する必要があるのか事前に司法書士に確認し、間に合うように手配します。

7)所有権移転

所有権移転後に耐震基準適合証明書を取得する流れは想定されないので、所有権移転にあたって予め住民票を移転する「新住所登記」を行っても問題ありません。

8)確定申告を行う

住宅ローン減税の相談は不動産売買契約後もしくは所有権移転後にご連絡いただくことが多いのですが、住宅ローン減税を利用することを前提に取引を進めることが大切なことがわかると思います。

取引において不動産仲介会社が担うべき役割が重要なので、仲介会社選びが重要になることをご理解ください。

ではまた♪

住宅ローンの契約でマイナンバーが使えるようになる?

2017年03月19日

マイナンバーカードを読み取る装置を使えば、自宅のパソコンで契約を完了でき、

書類提出や対面手続きの手間を省けます。銀行がマイナンバーを金融取引に使うのは初めてだそうです。

新たに始める「住宅ローン契約電子化システム」には、三菱東京UFJ銀行のほか、三菱地所レジデンス、

東急リバブル、凸版印刷が参加されるようです。

銀行側はカードの中にある電子証明書で、他人のなりすましやデータの改ざんがないことを確認するようです。

ローンの契約に必要な源泉徴収票や住民税の決定通知書はスマートフォンによる撮影画像などで

受け付けるため、手続きは自宅で完了し、契約に掛かる時間は最短30分程度だそうです。

今までとは全く違った流れになり、また、書面での契約に必要だった印紙税も不要になるようです。

これまで1千万円超5千万円以下の契約で2万円、5千万円超1億円以下の契約で

6万円かかっていたものが不要になります。

契約初年度に必要な確定申告も、同じ読み取り装置を使い自宅で簡単に済ませられるようになるようです。

このようなシステムは他の金融機関にも広がっていくと思われますので、

ぜひ利用してみてください。

確定申告の時期です♪

2017年02月27日

こんにちは、大内です。

2月も残すところあす数日、そろそろ3月の足音も聞こえてきますね。

不動産業界が一番忙しい時期が近づいているので体調管理には

いつも以上に気を付けようと気合を入れています!

去年に引き続きインフルエンザワクチンも打ちました!

さて、今回のテーマは『確定申告』です。

自営業の方には説明不要かとは思いますが、サラリーマンの方でも

住宅を購入した際に、住宅ローン控除を受ける関係で、初年度だけ

ご自身で確定申告が必要となります。2年目以降は会社の年末調整

で対応して頂けます。

また、さいたま市南区、浦和区、緑区にお住まいの方で、土日しかお休み

の取れない方は、さいたまスーパーアリーナで、2月19日、2月26日の日曜日

に開催しています。かなり込み合うとのお話なので時間に余裕をもっていって

ください。

では、また♪

中古住宅購入時の住宅ローン減税~早めの手続きが失敗しない最大の対策~

2016年04月11日

早いもので新年度がスタートしました。

こういう仕事を行っているので、4月になると気になるのが各種制度のルール変更や、新しい制度の創設です。

多くの方が住宅購入にあたって住宅ローンを組みます。その際にぜひ活用したいのが住宅ローン減税制度です。

制度の名前は知っているものの、内容についてはプロの事業者でさえ勘違いしている方が多いので注意が必要です。

住宅ローン減税は新築向けの制度だと勘違いしている方が多いのですが、もちろん中古住宅でも利用できます。

ただ、中古住宅の場合は新築に比べていろいろな条件が加わるので、取引の際にはきちんと確認して必要な手続きを行わなければなりません。

住宅ローン減税で失敗しない最大の対策が不動産売買契約前に不動産仲介会社の担当者に「住宅ローン減税が利用したい」とはっきり意思表示することです。

中古住宅で住宅ローン減税を利用するための条件については、担当の不動産仲介会社に調べてもらうのが一番です。

もし明確な回答が得られない場合はその取引を見合わせた方が良いです。各種住宅取得支援制度の中でも住宅ローン減税は基本中の基本です。

そんなこともわからない会社に大切な取引を任せることはできませんよね。

不動産売買契約前というのも大きなポイントです。

住宅ローン減税は個人間売買の取引の場合、最大200万円も控除が受けられる、家計に与える影響が大きい制度と言えます。

購入を検討している中古住宅で住宅ローン減税を受けるために必要な条件が厳しい場合、その物件の購入を見合わせるというのも一つの選択です。

(例えば耐震改修に多額の費用がかかる場合など)

このように、住宅ローン減税が利用できるかどうか、利用するためにはどのような条件があるのかについては、物件購入の重要な判断材料だと思います。

また、質問に対する回答は口頭ではなく、文書やメールなど履歴が残る形でもらった方が安心です。

万が一、不動産仲介会社の誤った誘導で住宅ローン減税が使えなくなった場合、履歴があれば責任を追及することができるかもしれません。

と、なぜこのような記事を書いたかというと、今年も確定申告の時期を終えました。

「耐震基準適合証明書」というワードで検索すると、弊社のホームページが一番になることから、この時期非常に多くのお問い合わせをいただきます。

そして、そのほとんどが手遅れで、住宅ローン減税を諦めなければならない状況に陥っているのです。

理由は様々ですが、共通して言えるのが「手続きのタイミングが遅い」こと。

契約を終えてから、所有権移転を終えてから、確定申告の直前、とお問い合わせのタイミングは様々ですが、いずれも「遅すぎ」ます。

住宅ローン減税の情報収集や手続きの確認は不動産売買契約前がベストです。これから住宅購入をされる方は十分に注意してください。

確定申告の20万円控除ってご存知ですか?

2016年03月17日

給与収入以外の所得で20万円以内の所得なら確定申告不要!!

相続などで何十分の1の持分を持っている住宅を売却するという話を最近よく耳にします。

そして売却の際に、購入価格より安く売ったから利益は出ていないと思っている方も多いと思います。

ですが、実際その住宅の減価償却を計算してみると、税務上では利益が出ている事もあります。

そうなった時に気になるのが、確定申告の事だと思います。

その住戸を引っ越して3年以上経過してしまうと、税金がかなりかかってしまいます。

ちょっとしか持分を持っていないのに、税金がかかるなんて…とお思いの方。

ご安心ください。もしその所得が20万円未満なら、税金はかかりません。

そして確定申告をする必要もないのです!!

これは不動産だけでなく、株などの所得にも使えるのですが、20万円未満であれば何もしなくて大丈夫です!!

※20万以上の方は、確定申告を行ってくださいね。

こういった情報も知っておくと今後の役に立つかもしれません。

詳細はお近くの税務署にお問い合わせください。

確定申告しましたか?

2016年03月14日

こんにちは、岡田です。

ここ数日寒い日が続いていて体調管理が大変ですね・・・

?さて今日は確定申告についてです。

2015年に住宅を購入してしている方で住宅ローン控除の申請を行う方の

?確定申告の期限が

明日の3月15日までですよ!!

明日1日しかありません!!!

?再度確認をしてみてください。

確定申告の季節です

2016年02月21日

こんにちは、大内です。

2月も半分が終わり、そろそろ3月の足音も聞こえてきますね。

不動産業界が一番忙しい時期が近づいているので体調管理には

いつも以上に気を付けようと気合を入れています!

インフルエンザワクチンも打ちました!

さて、今回のテーマは『確定申告』です。

自営業の方には説明不要かとは思いますが、サラリーマンの方でも

住宅を購入した際に、住宅ローン控除を受ける関係で、初年度だけ

ご自身で確定申告が必要となります。2年目以降は会社の年末調整

で対応して頂けます。

また、さいたま市南区、浦和区、緑区にお住まいの方で、土日しかお休み

の取れない方は、さいたまスーパーアリーナで、2月21日、2月28日の日曜日

に開催しています。かなり込み合うとのお話なので時間に余裕をもっていって

ください。

では、また♪

耐震基準適合証明書は引渡し前に!

2016年01月08日

間もなく確定申告の時期です。

平成27年中に住宅の取得をされた方は、期間内に確定申告を行うことで住宅ローン減税が受けられます。

基本的に住宅ローン減税の対象になるのは、

・木造戸建ての場合は築20年以内

・マンションの場合は築25年以内です。

ただし、上記を超える場合でも「耐震基準適合証明書」があれば住宅ローン減税の対象となります。

ではこの「耐震基準適合証明書」とはそもそも何なのか?

答えは「現在の建築基準法のレベル相当の耐震性のある建物という認定がされている」ということです。

もともとの対象(戸建20年以内・マンション25年以内)物件と同等、もしくはそれ以上の耐震性が確保されているという証明です。

(「どんな地震があっても倒壊しない建物」という証明ではありません。)

この耐震基準適合証明書は、一部例外を除き、引き渡し前に発行する必要があります。

「引き渡し」とは、所有権が買主に移る時のこと。

既に住み始めてしまっていては遅いのです。

<耐震基準適合証明書発行の流れ>

よく「どのくらいの金額がかかりますか?」「是正工事をしなくていい確率は?」と質問を受けますが、

築20年を超える物件で是正工事をしなくて良いケースはほぼありません。

また、金額も数十万円から数百万円と幅広く、現在の状況を見なければ全く見当がつきません。

そもそも一旦取り壊して新築を建てた方が経済的というケースももちろんあります。

中古物件の購入を視野に入れている方は、

住宅ローン減税の対象になる年数なのか否かも、

エリア・広さ等自分の希望条件のチェックと同じくらい大切なことです。

住宅ローン控除と残高証明書①

2015年12月04日

住宅購入は、買って終わりではありません。

「確定申告までが住宅購入です」と、どこかの偉い人は言ったとか言ってないとか。

住宅を購入した翌年の2~3月中旬に行うのが確定申告です。

今年、お住まいを購入した方は、年明けの2~3月中旬に、住所地の税務署で行うことになります。

住宅ローンを借りた方は、このときに住宅ローン控除の手続きをします。

この手続きをしないと、住宅ローン控除を受けることはできませんので、ご注意が必要です。

住宅ローン控除は、借入の金額によって数百万円分の減税になりますので、重要な手続きですね。

確定申告の際には、登記簿謄本や、住民票、売買契約書の写しと合わせて、住宅ローンの残高証明書が必要になります。

残高証明書は、借入れをした金融機関から送られてくるものですが、借り入れた時期が年末に近い場合には、年明けの1月頃にお手元に届くことになります。

大切な書類ですので、お手元に届いているか確認なさってください。

残高証明書が届くと、あらためて「こんなに借金があるのか」と思う反面、金額が小さくなると減税額も少なくなってしまうので、少しさびしく感じたりもします。

複雑ですね。

次回は、築年数が経過している住宅を購入した場合の確定申告(住宅ローン控除)についてお知らせします。

耐震適合証明書の発行される条件とは!

2015年11月21日

年末調整や確定申告の時期になっている為でしょうか、耐震適合証明書のお問い合わせが増えてきましたので、

今回は住宅ローン減税を受けられるための耐震適合証明書や既存住宅売買瑕疵保険付保証明書の発行条件の話です。

既存住宅で耐震適合証明書の発行される条件とは

木造 築後20以内

マンション築後25以内

ただし、築20年以上の木造住宅でも住宅ローン減税を適用させる方法が3つあります。

1:所有権移転前に売主様名義の耐震基準適合証明書を取得する。

(耐震基準適合証明書付きの物件を取得する)

2:所有権移転前に既存住宅売買かし保険の手続きを行い、付保証明書を取得する。

3:所有権移転後に、居住開始までに耐震改修工事を行い、耐震基準適合証明書を取得する。

このどれかに該当すれば発行できます。

住宅ローン減税については下記を参考にして下さい。

確定申告はいつ?どこで?何が必要?

2015年01月26日

こんにちは、草野です。

さて、今日も確定申告についてのお話しですが、今日は実際に『いつ』、『どこで』、『どんな書類が必要』かというお話しです。

期間は平成27年2月16日(月)~平成27年3月16日(月)となっています。

申告の方法は、お住まいの地域の管轄の税務署で行いますが、郵送なインターネットでも手続きが可能です。詳しくは国税庁のホームページの確定申告書等作成コーナーをご確認下さい。

では、どんな書類が必要なのでしょうか。

・確定申告書(A) ← 会社員の場合は(A)

入手先→税務署又は国税局のホームページ

・(特定増改築等)住宅借入金等特別控除額の計算明細書

入手先→税務署又は国税局のホームページ

・住民票の写し

入手先→地区町村の役場

・建物・土地の登記事項証明書

入手先→法務局

・土地・建物の不動産売買契約書(請負契約書)の写し

入手先→土地・建物を購入または請負契約をした際の契約書

・源泉徴収票

入手先→勤務先

・住宅ローンの残高を証明する「残高証明書」

入手先→住宅ローンの借入先の金融機関より送付されます

・(一定の耐震基準を満たす中古住宅の場合)耐震基準適合証明書又は住宅評価性能書の写し

入手先→契約した不動産会社

・認定長期優良住宅・認定低炭素住宅の場合)認定通知書の写し

入手先→契約した不動産会社

もうすぐ申告時期がやってまいります。

今のうちにお手元にある書類の確認をしておきましょう。

あけましておめでとうございます

2015年01月10日

新年、あけましておめでとうございます。

本年も、宜しくお願い致します。

おはようございます。草野です。

早いもので2015年が始まり10日経ちましたね。

今年も、沢山の不動産情報を発信できたらと思っておりますので、どうぞ宜しくお願い致します。

さて、新年一発目の話題は、確定申告です。

家を購入したらサラリーマンでも確定申告をするのがご存知でしょうか?

確定申告はサラリーマンには無縁のことですから、なんだかとっても敷居が高い感じがしますよね。

そもそも確定申告とは何か?

納税という国民の義務を果たす為に行うものなのですが、サラリーマンの場合は毎月の給与から所得税が天引きされます。しかしこれは、あくまでも概算なので、年末に会社に書類を提出し、税金を調整します。これが年末調整です。

しかし、自営業の場合は、毎月の給与がないわけですから、確定申告をすることにより、年間の所得に対し、所得税を確定し、納税するのです。これが所得申告納税です。

そして、確定申告には、もう一つ、納めすぎた所得税を還付してもらうための還付申告がり、住宅ローン控除もここで行うため、住宅を購入したサラリーマンは年末調整ではなく、確定申告を行うわけです。つまり還付のための申告なので、確定申告をしないとせっかく戻ってくるはずのお金が戻ってこないということなのです。

?また、住宅購入だけではなく、省エネやバリアフリーなど、特定の改修工事を行った時なども対象となります。

ただ、住宅ローン控除を受けられるのは一定の条件を満たしたローンを組んで住宅を購入した場合ですので、条件の確認をする必要があります。

今日はここまで…

次回は住宅ローン減税を受ける条件について詳しくお話しします。

今年住宅を購入した方!年末調整時の住宅ローン控除手続き(ビギナー編)

0201年11月20日

今年住宅を購入された方の内、住宅ローン控除を受けられる対象の方は、次回の確定申告の期間に確定申告をすることで、住宅ローン控除を受けることが出来ます。

お勤め先より、そろそろ年末調整の用紙がお手元に届いた方も多いのではないでしょうか?

「今年住宅を購入して…住宅ローン控除の手続きをしなくてはならないのだが、年末調整を提出する際に何か手続きはあるのだろうか?

確定申告をする必要があるとも聞くが…

持ち家の同僚が毎年確定申告をしている気配はないな…」

と思われている方、いらっしゃいませんか?

会社員の方は、確定申告をしたことがないという方、多いと思います。

簡単に住宅ローン控除の手続きの流れをおさらいします。

1)今お手元にある2015年の年末調整での手続きはありません。

2)年明け2016年2月16日~3月15日の期間にお住いの市区町村の税務署で確定申告の手続きをします。

3)2016年10月頃、「住宅借入金等特別控除証明書」が税務署から住宅ローン控除を受けられる期間分一括で届きます。

4)2016年以降の年末調整で「住宅借入金等特別控除証明書」を毎年1枚ずつ使用し、申告します。

注意しなくてはならないのは、「住宅借入金等特別控除証明書」は期間分一括で届きます。

1年に1度のことなので、なくさないようにしましょう。

確定申告は、税務署窓口で直接手続き、郵送で申告、e-Taxで電子申請が出来ます。

税務署からお達しがある通り、窓口で手続きの場合、終了間際は非常に混み合います。

手続きが苦手な方や、自分で申告することに不安のある方、調べても内容がよくわからない方は、早めの時期に税務署に出向きましょう。

私は転職時に一度確定申告をしたことがありますが、期間中初期に税務署に行ったので、質問したい内容も心置きなく質問できました!

その時も多くの住宅ローン控除の手続きの方がいらっしゃいました…

最近の投稿

アーカイブ

- 2023年6月 (12)

- 2023年5月 (26)

- 2023年4月 (12)

- 2023年3月 (28)

- 2023年2月 (6)

- 2023年1月 (24)

- 2022年12月 (19)

- 2022年11月 (19)

- 2022年10月 (21)

- 2022年9月 (17)

- 2022年8月 (16)

- 2022年7月 (20)

- 2022年6月 (22)

- 2022年5月 (20)

- 2022年4月 (25)

- 2022年3月 (10)

- 2022年2月 (19)

- 2022年1月 (18)

- 2021年12月 (19)

- 2021年11月 (21)

- 2021年10月 (22)

- 2021年9月 (21)

- 2021年8月 (16)

- 2021年7月 (22)

- 2021年6月 (26)

- 2021年5月 (21)

- 2021年4月 (22)

- 2021年3月 (30)

- 2021年2月 (29)

- 2021年1月 (23)

- 2020年12月 (13)

- 2020年11月 (23)

- 2020年10月 (23)

- 2020年9月 (15)

- 2020年8月 (19)

- 2020年7月 (16)

- 2020年6月 (27)

- 2020年5月 (21)

- 2020年4月 (17)

- 2020年3月 (16)

- 2020年2月 (18)

- 2020年1月 (21)

- 2019年12月 (10)

- 2019年11月 (20)

- 2019年10月 (16)

- 2019年9月 (21)

- 2019年8月 (13)

- 2019年7月 (28)

- 2019年6月 (35)

- 2019年5月 (30)

- 2019年4月 (15)

- 2019年3月 (38)

- 2019年2月 (32)

- 2019年1月 (31)

- 2018年12月 (2)

- 2018年11月 (11)

- 2018年10月 (8)

- 2018年9月 (19)

- 2018年8月 (19)

- 2018年7月 (35)

- 2018年6月 (14)

- 2018年5月 (1)

- 2018年4月 (7)

- 2018年3月 (3)

- 2018年2月 (32)

- 2018年1月 (29)

- 2017年12月 (27)

- 2017年11月 (25)

- 2017年10月 (22)

- 2017年9月 (13)

- 2017年8月 (33)

- 2017年7月 (38)

- 2017年6月 (19)

- 2017年5月 (22)

- 2017年4月 (25)

- 2017年3月 (9)

- 2017年2月 (13)

- 2017年1月 (15)

- 2016年12月 (20)

- 2016年11月 (29)

- 2016年10月 (18)

- 2016年9月 (27)

- 2016年8月 (16)

- 2016年7月 (23)

- 2016年6月 (25)

- 2016年5月 (27)

- 2016年4月 (29)

- 2016年3月 (23)

- 2016年2月 (13)

- 2016年1月 (22)

- 2015年12月 (11)

- 2015年11月 (18)

- 2015年10月 (24)

- 2015年9月 (5)

- 2015年8月 (5)

- 2015年7月 (2)

- 2015年6月 (3)

- 2015年5月 (2)

- 2015年4月 (4)

- 2015年3月 (8)

- 2015年2月 (8)

- 2015年1月 (6)

- 2014年12月 (1)

- 201年11月 (1)

カテゴリー

- お金・住宅ローン・税金 (112)

- くさの工務店の新築工事 (25)

- コラム (104)

- ご案内 (19)

- 不動産・トラブル (64)

- 不動産取引ガイド (1,394)

- 動画 (22)

- 売却 (17)

- 改修工事・リフォーム工事 (32)

- 未分類 (20)

- 物件紹介 (80)

- 生活 (25)

- 相続・贈与 (33)

- 空地空家 (57)

- 購入 (99)